作者:Greg Cipolaro,NYDIG 全球研究主管

编译:WEEX唯客交易所

阅读提要:

比特币 ETF 的交易指标可为 ETF 持有者提供有价值的见解。

奇怪的交易数据导致两只 ETF 换手率异常。

比特币 ETF 的与 2004 年 GLD 的推出有哪些相似之处?

自从美国推出现货比特币 ETF 交易以来,一直存在一个普遍的问题——「这些 ETF 份额的持有者是谁?」

由于现在有多种比特币投资渠道,从私人比特币基金到自我托管再到第三方现货托管服务(如 WEEX唯客交易所),更重要的是 ETF 增强了比特币投资的吸引力。尽管我们已经有了一些答案,但具体答案仍然有些难以捉摸,我们相信深入研究 ETF 交易数据可以揭开有关这些基金持有者的神秘面纱。

我们分析的核心是换手率,该指标是通过将美元交易量除以基金的总资产净值(NAV)得出的。该比率显示了 ETF 资产在任意一天交易的比例,可以让您了解投资者和交易者的概况,以及推动他们做出投资选择的潜在因素。

值得注意的是,即使在同一资产类别中(如标普 500 股指),ETF 系列(如 iShares、SPDR、Vanguard 等)也表现出显著换手率差异。这意味着,换手率并不是整个资产类别的笼统指标,而是揭示了个别 ETF 的独特特征。

比特币现货 ETF 比较

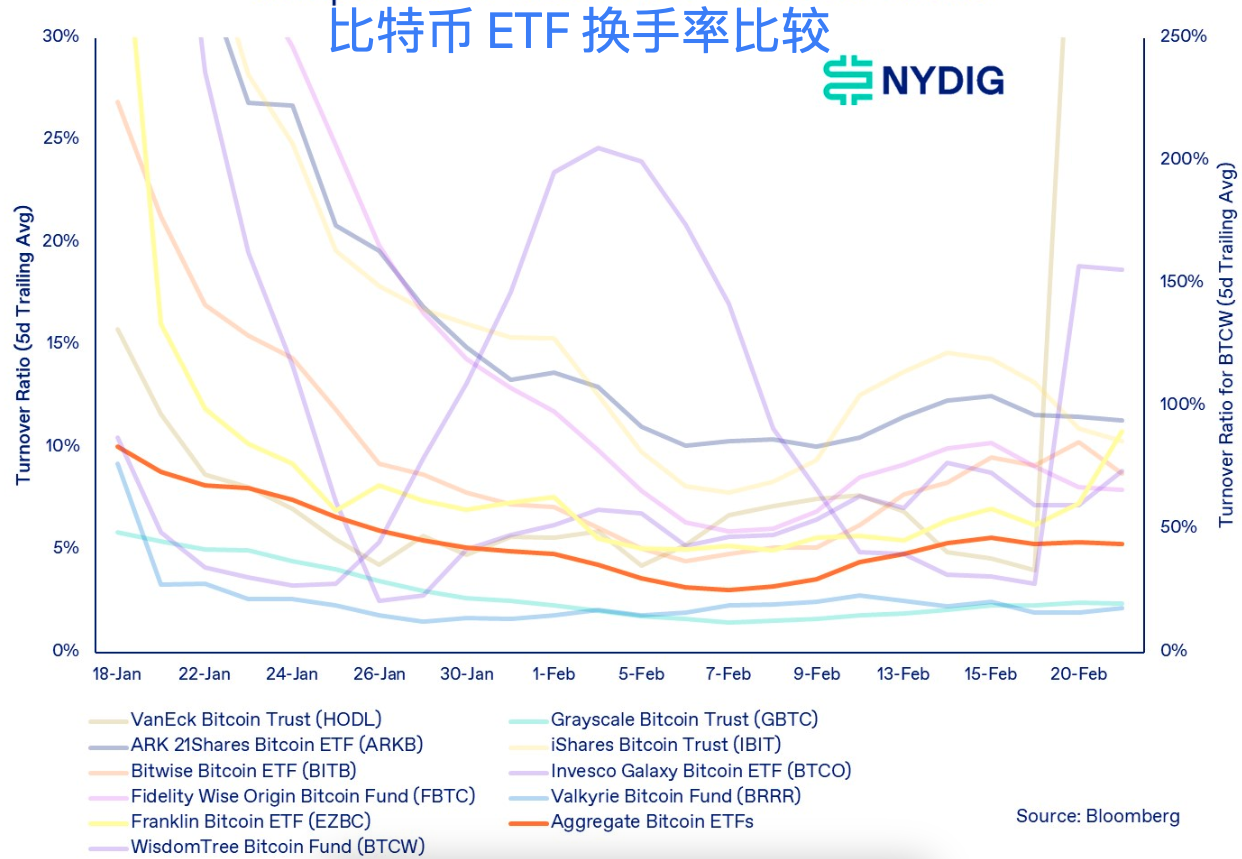

我们分析了单只基金的换手率(过去 5 天平均值)以及所有现货比特币 ETF 的总体换手率(过去 5 天平均值)。研究后者的目的是深入了解整个现货比特币 ETF 市场格局,特别是考虑到 11 只ETF同时推出的情况。这种不同参与者同时进入同一资产类别的竞争场景很少见,现货比特币 ETF 是我们所知的唯一例子。

比特币 ETF 的集体换手率受到灰度比特币信托 (GBTC) 的显著影响,该信托目前持有比特币 ETF 资产的大部分份额(约 60%)。

比特币 ETF 推出初期,由于资金流入极少,交易活动一度十分活跃,这可能会产生误导性,但现在趋势现已经稳定下来了,达到了较为一致的水平。换手频率较低的 Valkyrie Bitcoin Found (BRRR) 换手率为 2.2%,灰度比特币信托 (GBTC) 换手率为 2.4%,ARK 21Shares 换手率较高,为 11.3%,而比特币 ETF 的整体换手率为 5.3%。

有两只基金因其不寻常的交易模式而表现异常,它们是 WisdomTree Bitcoin Found (BTCW) 和 VanEck Bitcoin Trust (HODL),我们将在接下来的部分中更深入地探讨这一点。

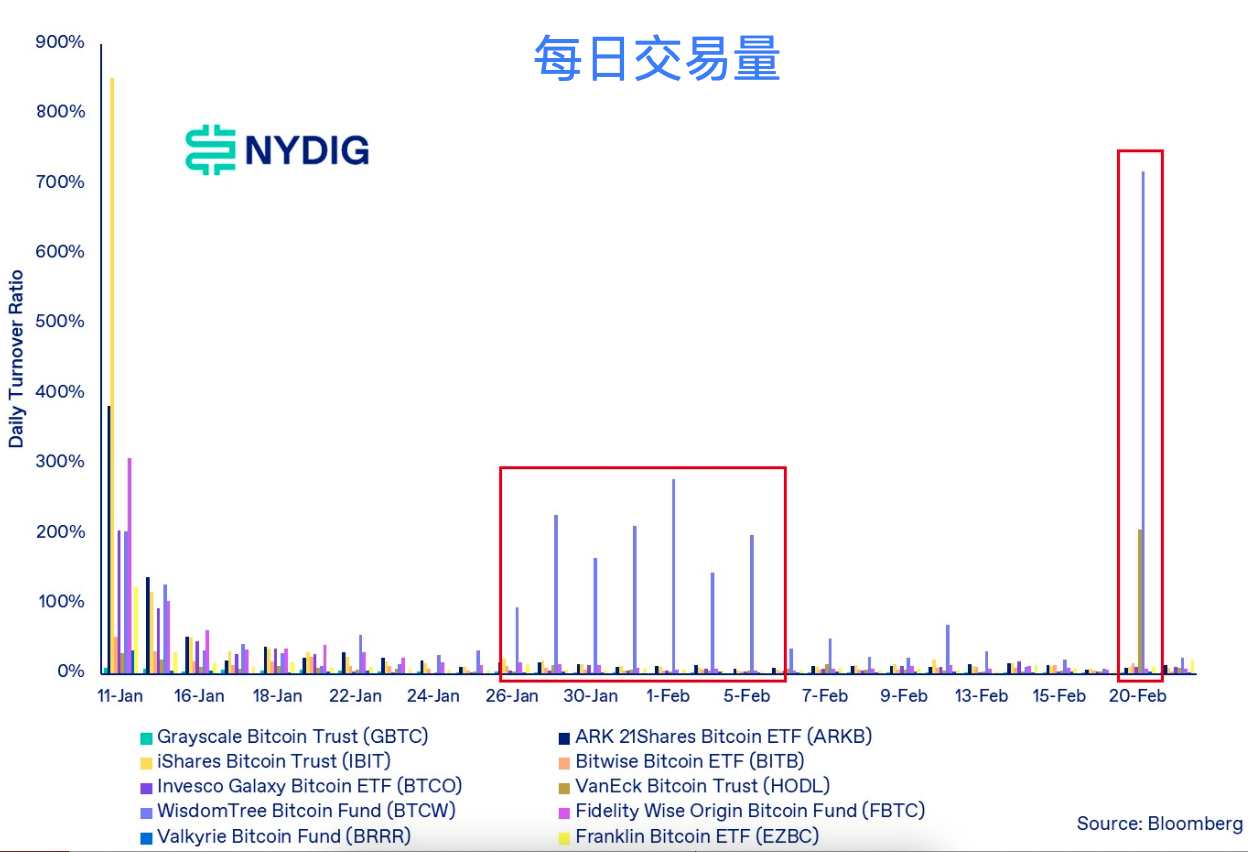

WisdomTree 和 VanEck 的异常性

与典型的现货 ETF 相比,有两只 ETF 在换手率方面表现突出:WisdomTree Bitcoin Found(BTCW)和 VanEck Bitcoin Trust(HODL)。

最初,HODL 的换手率与其他 ETF 保持一致,直到上周二(2 月 20 日),当时其交易量大幅飙升,当天达到近 4 亿美元,背后的原因尚不清楚。我们之前曾强调过,每日交易量并不是每日资金流向的可靠指标,对此行业内普遍存在误解,这在本次案例中尤为突出。

上周二当天,HODL 的资金流入仅为 590 万美元,但交易量大幅增加,相比过去 5 天日均成交量激增 54 倍,令人费解。

BTCW 则一直是一个特例。2 月 20 日成交量也显著激增,是过去 5 天日均成交量的 35 倍。而它的换手率一直远高于其他所有 ETF。

BTCW 是现货 ETF 中 NAV 最小的,只 3,570 万美元,不到现货比特币 ETF 总 NAV 的 0.1%,而第二大 ETF Franklin Bitcoin ETF (EZBC) 的 NAV 为 1.006 亿美元。然而,与其规模不相称的是,BTCW 的交易活跃度遥遥领先,峰值期间 5 天平均换手率高达 205%,即使低谷期的 27.8%,仍然超过 ETF 推出后交易稳定以来换手率第二高的 2.5 倍以上。

欢迎大家就这些异常指标持续存在的原因进行讨论,但除了将其归咎于潜在的过度投机外,目前尚无法提供明确的解释。

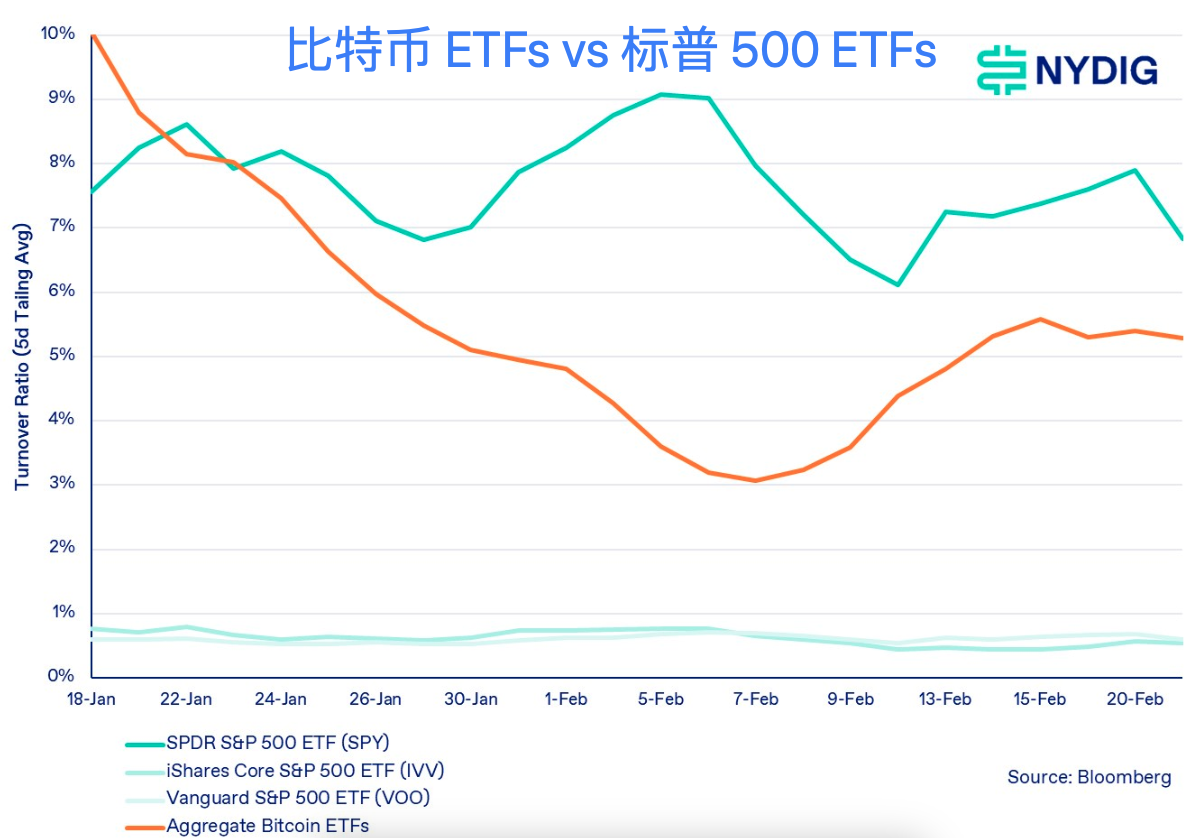

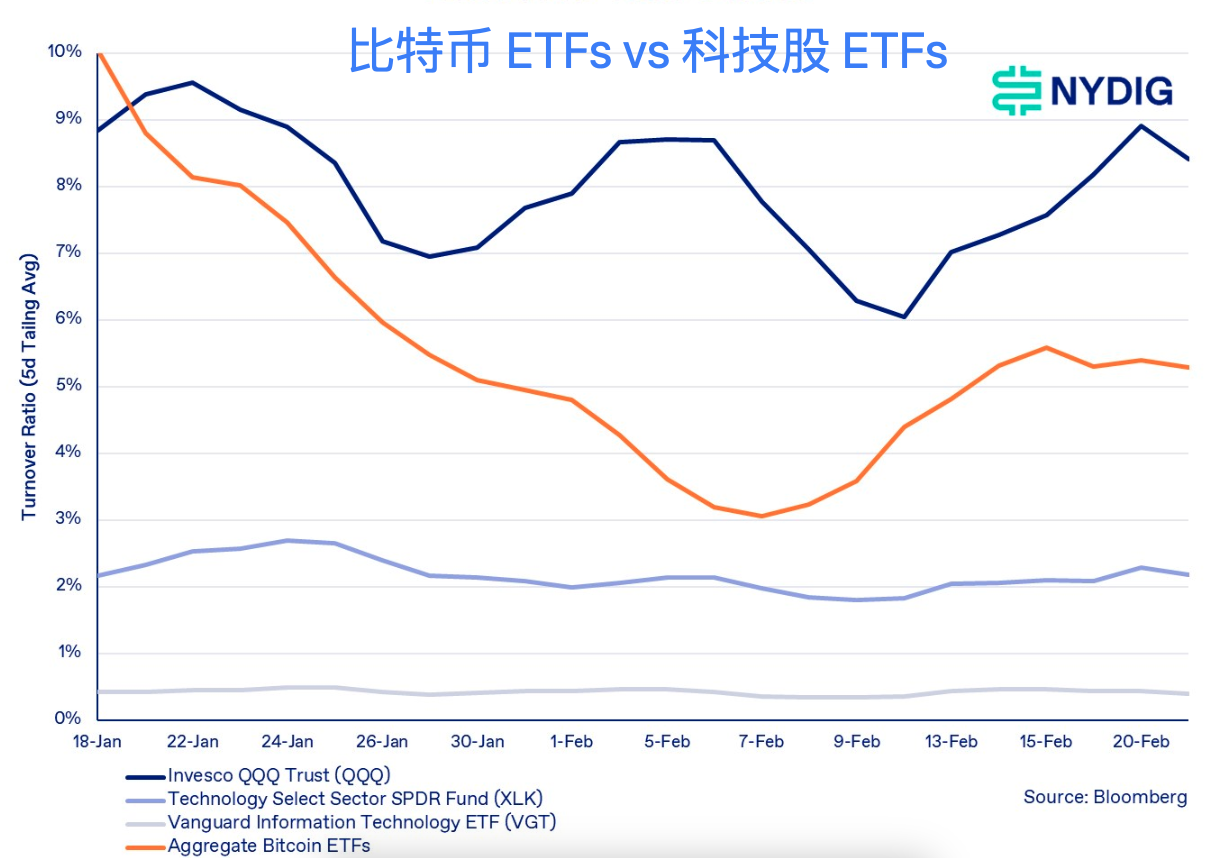

BTC ETF 与股票 ETF 换手率比较

我们将比特币 ETF 的总换手率与其他资产类别做了比较:广义的股票、标普 500 指数以及科技股,后者可能与比特币有一些相似之处。我们的研究结果显示,比特币 ETF 的总体换手率低于各领域主要的股票 ETF,例如标普 500 指数的 SPY 和科技股的 QQQ,但高于这些资产类别中不太知名的 ETF。

如果考虑到标普 500 ETF的总量,其换手率低于比特币 ETF,因为 SPY 相对于 IVV 和 VOO 缺乏显著的 NAV 权重优势。另一方面,QQQ 相对于 XLK 和 VGT 拥有巨大的 NAV 优势。

WEEX唯客交易所注:上文中的 SPY 是追踪标普 500 指数的 SPDR S&P 500 ETF;IVV 是追踪标普 500 指数的 iShares Core S&P 500 ETF;VOO 是追踪标普 500 指数的 Vanguard S&P 500 ETF。

QQQ 是追踪纳斯达克 100 指数的 Invesco QQQ Trust,主要投资科技股;XLK 指 Technology Select Sector SPDR Fund,主要追踪标普 500 指数中的科技行业;VGT 指 Vanguard Information Technology ETF,该基金追踪了 MSCI 美国信息技术指数,主要投资美国信息技术行业股票。

期权市场可能是换手率差异的重要原因

我们认为,导致标普 500 ETF 和科技股 ETF 换手率差异的主要因素是期权市场。

SPY 和 QQQ 拥有一些流动性最强、最活跃的期权市场,交易商对 Delta 的对冲需求可能是造成换手率差异的原因。交易商通过在标的市场(SPY 和 QQQ)交易来对冲其卖出期权的 Delta 敞口(交易商通常是净空头期权合约)。相比之下,IVV 和 VOO 以及 XLK 和 VGT 的期权市场不太活跃,因此交易标的股票的需求较少。

如果 ETF 期权获得批准,比特币 ETF 换手率可能会发生变化。向 SEC 提交的这些 19b-4 申请的评议期已于 2 月 15 日结束,因此我们可能很快就能从 SEC 那里得到关于 ETF 期权的回复,但目前还没有任何消息。

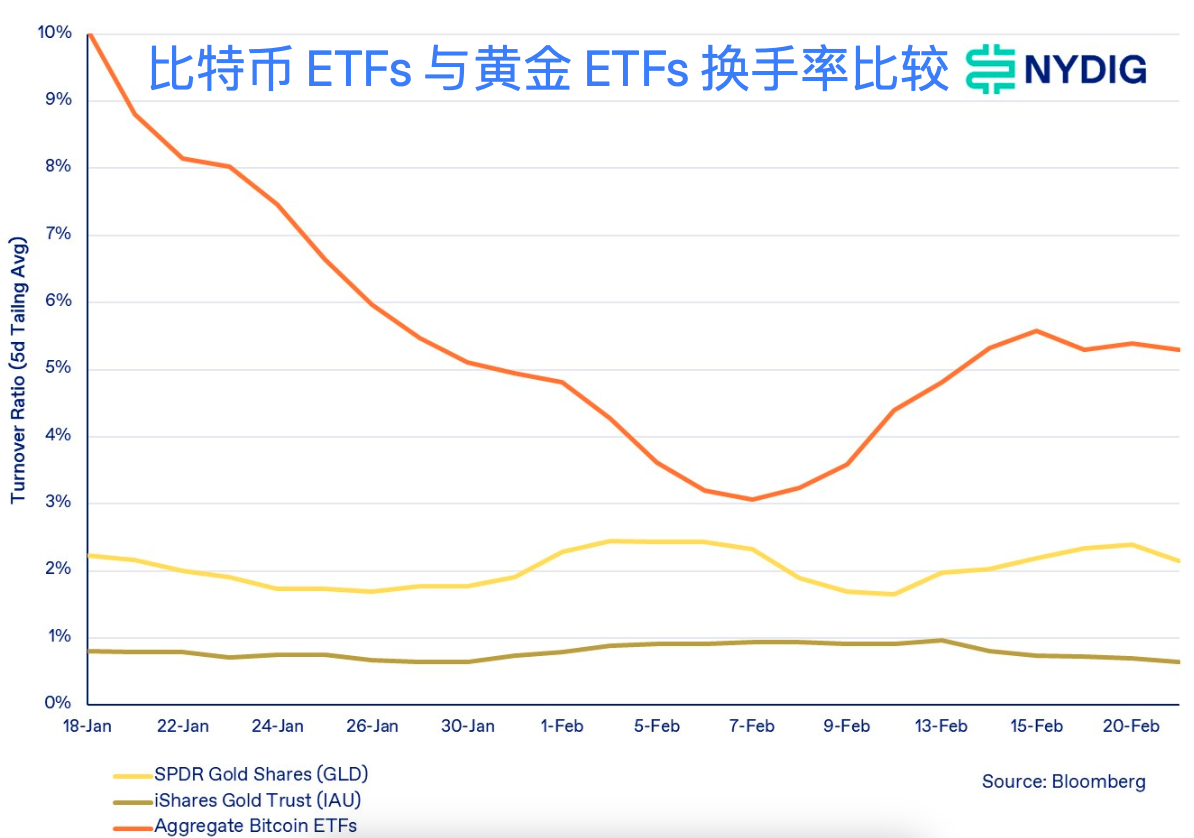

比特币 ETF 换手率高于黄金 ETF,年龄可能是关键

我们还分析了比特币 ETF 与黄金 ETF 的整体换手率。研究结果显示,比特币 ETF 的换手率明显高于美国两大现货黄金 ETF GLD 和 IAU。GLD 和 IAU 之间的换手率差异可能归因于期权市场,而与比特币 ETF 的差异可能源于基金和资产类别的相对年龄。

GLD 和 IAU 两只 ETF 即将迎来 20 周岁生日,而新推出的比特币 ETF 才一个多月。随着时间的推移,比特币 ETF 的换手率可能会与黄金 ETF 更加接近。

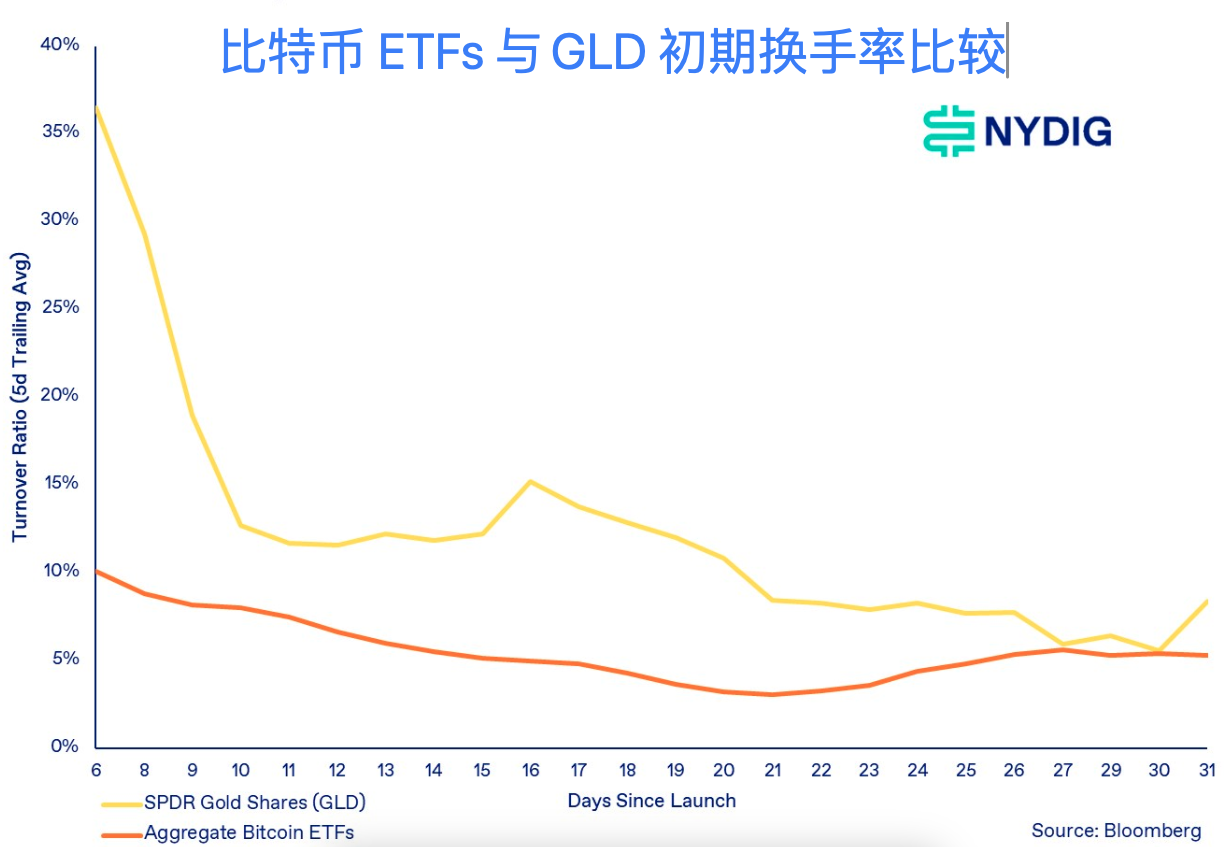

比特币 ETF 成交量与 GLD 推出时一致

在比较 GLD 和比特币 ETF 在其生命周期相似阶段的换手率时,我们注意到比特币 ETF 的换手率最初低于 GLD,但逐渐与 GLD 趋同。这种最初的差异可能由于比特币市场上存在像 GBTC 这样的巨头,而 GLD 在 2004 年刚开始时 NAV 极小,通过日常资金流入稳步增长。

只过了 1 个半月,比特币 ETF 和 GLD 的换手率就接近持平,这使我们相信,比特币 ETF 的换手率最终可能与黄金 ETF 保持一致。不过这一假设需要经过五次减半(20 年)后才能得到验证。

上周重要新闻

投资:

随着市场深度接近 5.4 亿美元,BTC 订单簿流动性达到去年 10 月以来新高

芝商所将于 3 月 18 日推出欧元计价的微型比特币和以太坊期货

监管、税收和执法:

特朗普:比特币已经有了「自己的生命」,可能需要一些监管

Coinbase 致函 SEC 回应 ETH ETF 问题

公司:

Celsius 已分配其所持有 75% 的 BTC

WEEX 交易所合约狂欢周第 6 期启动

Y Combinator:将重点关注稳定币项目

Circle 将停止对 TRON 区块链上的 USDC 支持

WEEX 交易所 Super W 超级碗第 4 期启动

DCG 称 Genesis 与纽约的和解是「颠覆性的」

社交媒体平台 Reddit 在 IPO 申请中披露了 BTC 和 ETH 持有量

比特币矿企 Marathon Digital 将推出 Slipstream 服务,加快复杂交易的处理速度

WEEX 交易所推出「合约收益快闪」活动,晒单可瓜分 1 万USDT

Jack Dorsey 旗下 Block 的比特币投资截至去年底已获利2.07 亿美元

技术:

苹果宣布为 iMessage 引入突破性后量子加密协议 PQ3

近期大事件

3 月 12 日 – 2 月 CPI 数据

3 月 20 日 – FOMC 利率决议

3 月 29 日 – 3 月份 CME 到期

4 月 21 日 – 比特币区块奖励减半

暂无评论内容