作者:0xWeilan,EMC Labs

3月全球金融市场波澜不惊。

纳斯达克和道琼斯指数均无悬念地创出反弹新高。至此纳指连续上涨达到5个月,表明做多资本在不断提高美国降息拖后的容忍度。

导致降息拖后的因素有很多。

美国CPI环比出现小幅反弹由3.1%升至3.2%,美国制造业指数PMI反弹至50.3%呈现进入扩张期的态势,日本结束长达8年的负利率时代首次加息。

美国4月降息概率大幅下降,5月降息概率也跌至50%以下。

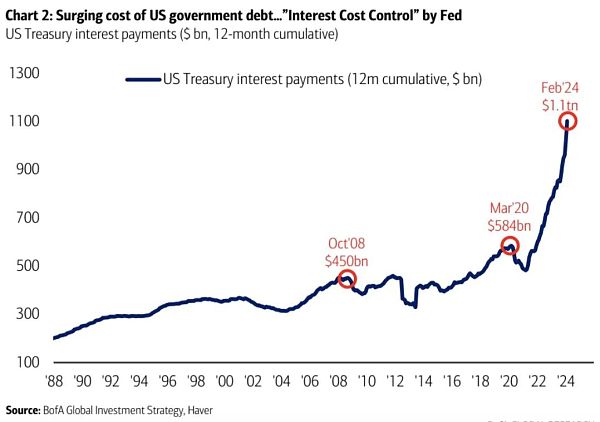

美债利息规模(美国银行制图)

美国回流资本的堆积同时推高权益和避险标的市场。

美国降息,宏观金融进入宽松期,权益市场和加密市场进入新一轮上涨周期。

以长手沽出为始,以短手承接为终。两者保持动态平衡。

在上升期,新涌入资金掌控作价权时,主买量推动价格上涨,实现平衡。

在上升期,BTC沽出长手掌控作价权时,主卖量推动价格下跌,实现平衡。

其中还有一个重要细分参与群体——获利短手,在上升期也会变成推动价格下跌的重要原因。

观察3月份的沽出,我们发现长短手出现了同频沽出情况。

2月26日,两者均开始向交易所大规模转币启动大抛售,均在3月12日达到转入高点,此后转入规模持续下降。

3月12日两者转入规模达到高点,次日BTC价格从73835.57美元高点开始下跌,并在3月20日跌至3月低点60771.14美元。

3月20日后,多军动用买力将BTC价格拉回至71288.90美元,但3.20之后卖压仍在持续涌入,最终在4月最初的两个交易日价格再次出现崩溃。

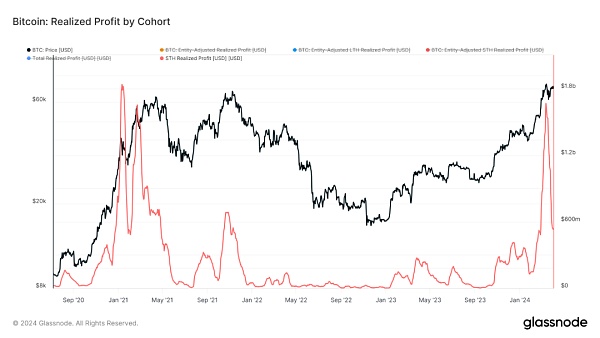

短手群体沽出利润

3月12日,长短手联手启动的这一轮抛售是进入牛市之后,两个群体展开的第一波大规模沽出和锁定利润的高峰,当日两者总计实现利润高达30亿。2月26日至3月31日,合计实现利润高达631亿美元。

值得注意的是——

在2月26日至3月12日大抛售的前半程,BTC处于买入动力主导期价,价格由51730.96升至71475.93美元。

在3月13日至3月31日大抛售的后半程(尚未结束),BTC处于卖出动力主导期,价格由73709.99最高跌至60771.74美元。

虽然卖出高峰在3月12日,但之后直至月底长短手日沽出量依然在十亿美元以上。

Solana日新增地址

Solana日活跃用户地址

异构Etherum的Solana被认为是DePin的新承载,也是USDC支付叙事的支撑公链。

然而,我们必须看到这些采用还远远没有充分展开,目前Solana网络的主要用例是发行和炒作MEME币。Bonk、BOME、WIF等现象级MEME币次第登场,每日交易量达到上亿美元。大量朝生夕死的MEME币在一周内走完其一生,但投机者依然乐此不疲,使得每日新诞生的MEME币超过1000个。

虽然,Solana在DePin、DEX、Staking、Oracle、RWA等领域都在展开令人瞩目的创新,但目前Solana的这一波大规模采用仍然是MEME投机,犹如2017年的Etherum ICO狂潮。

这一点令人忧虑。在此前报告中,EMC Labs多次指出,2023年10月分稳定币由流出转为流入的趋势转变是周期性的。这一趋势是牛市启动的主要外因,因其周期性也不会在短时间内终止。整个3月,稳定币通道总计流入89亿美元,创下本轮周期以来月度流入记录。这一流入是BTC价格在本月创下历史记录的基本支撑,也是卖出BTC的承接方之一。稳定币的流通规模尚未达到上轮牛市的高点,后继流入规模和速率需要密切关注。自今年1月美国批复11支BTC ETF后,这一渠道的资金也成为影响市场的重要因素之一。观察数据可知,BTC ETF在本轮大卖出调整中并未出现大规模的流出,仅在3月18~3月22日录得小幅流出。

11支BTC ETF流入流出统计(SosoValue)基于BTC ETF的流入流出分析,我们判断这一通道的资金仅在短时间内做了减仓处理,规模在10以美元左右。这一资金体量,与高达631亿美元的锁定利润相比规模尚小,因此不是本轮调整的根本原因。BTC ETF通道的资金仍在持续流入,这是后继BTC价格恢复和创出新高的重要支撑之一。资金供给增长是推动价格上行的直接原因,持续的资金供给增长是推动牛市启动的直接原因。

结语

本期报告,我们分析了BTC价格突破新高之后,长期投资者和短期获利者开始新周期的第一轮大抛售现象。

本轮抛售帮助卖方锁定了610亿美元的利润,导致BTC价格出现了17%左右的下跌。

基于市场结构,我们判断,这种沽出是市场上升期的正常现象;基于稳定币和ETF通道的资金流入和应用链的采用情况,我们判断后市还会有反复,但本轮加密牛市正在有序展开,对长线投资者而言在谨慎基础上应该积极做多。

暂无评论内容