作者:ARP Digital 联创 Abdulla Kanoo,CoinDesk;编译:白水,金色财经

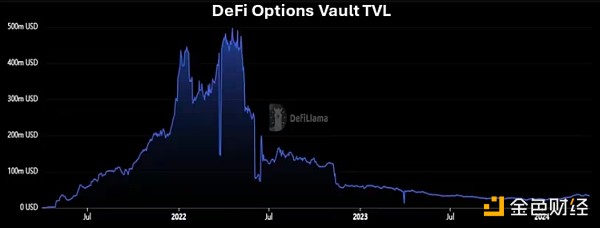

从 2021 年 7 月到 2022 年 6 月,主要在散户方面的加密货币期权领域经历了一段时期的指数势头,随后在明显的已实现波动期间,金库 TVL 和绝对回报率大幅下降。 期权和结构性产品金库采用系统性做空波动率策略,散户的共识远非良好。

期权和结构性产品自然很复杂,至少需要准主动管理。 虽然对凸性的需求增加,并且 0DTE 期权在散户意识中再次兴起,但机构提供商一直在悄悄推进非散户投资者参与所需的基础设施。 这些类型的结构化产品为投资者提供了广泛的加密货币回报,同时也解决了定制化程度的问题。

问题

这里以及许多其他加密工具的开发中面临的问题始终是市场微观结构。 加密货币最初是一种草根意识形态实验,由一小群想要交易不确定性资产的小众人群购买。 结果,旨在为其服务的市场微观结构是自私的、不受引导的,并且自然不受监管。 目前加密货币中存在的一些基础设施问题,例如流动性分散、围绕集中定价机制没有达成共识,以及从一个交易平台到另一个交易平台的供需差异,这些都是遗留挑战,随着加密货币开始从一个交易平台过渡到完全散户市场,这些挑战现在变得更加容易解决。

令人兴奋的机会

虽然链上结构性产品备受关注,但同样令人兴奋的机会在于向传统投资者提供加密货币回报。 随着加密货币在投资组合配置中变得越来越重要,我们将开始见证一种比我们过去看到的更重要的战略配置捕获。 这得益于已开发的机构级产品和交付通道(包括 ETF、ETP 和其他非上市票据)的广度和质量。

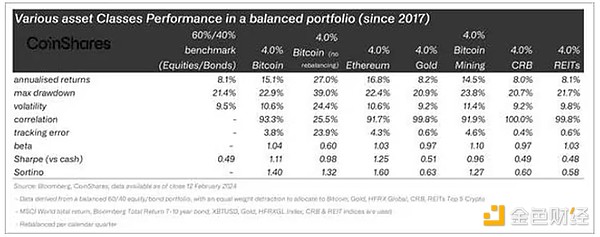

已经有经过回溯测试的数据支持这样的观点,即将 BTC 添加到平衡的投资组合中可以改善总量,并通过夏普比率和索提诺比率来衡量。 查看 Coinshares 的下表:

更多基于加密的产品也可以为平衡的投资组合做出积极贡献。

波动性产品

加密货币波动性是一个动态的、快速变化的空间,受到市场参与者的两极分化、巨额杠杆的获取和市场微观结构的影响。 历史上缺乏采用的原因是加密货币交易商没有足够的需求来优先考虑自己的分销,而银行交易商没有明确的监管或推动它的动力,这是一个反射性周期的结果。 因此,历史波动率概况(如下图所示,由 Amberdata 提供)非常生动地描述了缺乏机构基础设施和参与的结果。

由于加密结构产品的传统交付通道依赖于加密参与者和传统中介机构之间的集成,因此存在一些障碍,导致从资本效率到抵押品管理等方面的重大妥协,这进一步抑制了投资者的需求。

结论

随着现货比特币 ETF 继续取得巨大成功,并且更广泛的意识从可投资和心理层面认识到该资产类别的价值,对产品开发的需求也将随之而来。 模拟其他资产类别的轨迹,加密结构性产品领域将呈指数级增长。

继 2022 年的不稳定事件之后,投资者开始更深入地思考收益的来源以及如何量化他们为此承担的风险; 天下没有“免费的午餐”。 结构性产品提供的收益率是确定性的,并且可以根据市场结果进行数学验证,幸运的是,这会带来更加平静的夜晚。

暂无评论内容