周五(12月28日)外汇市场依旧呈现震荡格局,尽管假期流动性较低,但美元继续在强势区域徘徊,全球市场对于未来的货币政策和经济前景仍保持关注。随着2024年接近尾声, 美元指数略微回落,但年内累计上涨6.6%的表现仍显示出美元强势的基本面支撑。在其他主要货币中,日元的回升成为市场关注的焦点,尤其是在日本央行政策调整和美国经济预期不明的背景下,日元的走向可能影响未来几个月的外汇走势。

美元指数(DXY)本周在假期交易中稍作回落,周五收盘报108.0201,但仍然位于2024年两年来的最高点附近,全年有望实现6.6%的涨幅。尽管流动性较低,市场的整体情绪依旧看好美元,特别是在美联储近期暗示2025年降息步伐放缓后,美元的上行趋势未见明显阻力。

技术面来看, 美元指数近期的上行走势突破了99.20至107.03的区间上限,并成功站稳在这一区间上方。50%斐波那契回撤位的突破进一步巩固了美元的强势地位,表明中期内美元可能维持看涨势头。若 美元指数持续维持在107.00以上,进一步上涨的空间将可能打开,突破108.80(斐波那契61.8%)后,美元有望挑战110.00的心理关口。

阻力位:108.28,108.80,109.35,110.00。

支撑位:107.47,107.00,106.73,106.17。

从美联储的货币政策来看,虽然市场普遍预期美联储将继续采取较为鹰派的立场,但今年以来美债收益率的上升与通胀持续高位,导致市场对美元的需求依然强劲。特别是特朗普新政府的政策预期,也增加了美元的上涨动力。尽管部分市场人士对特朗普政策表示担忧,但当前的美债收益率和美元的避险需求似乎仍占主导。

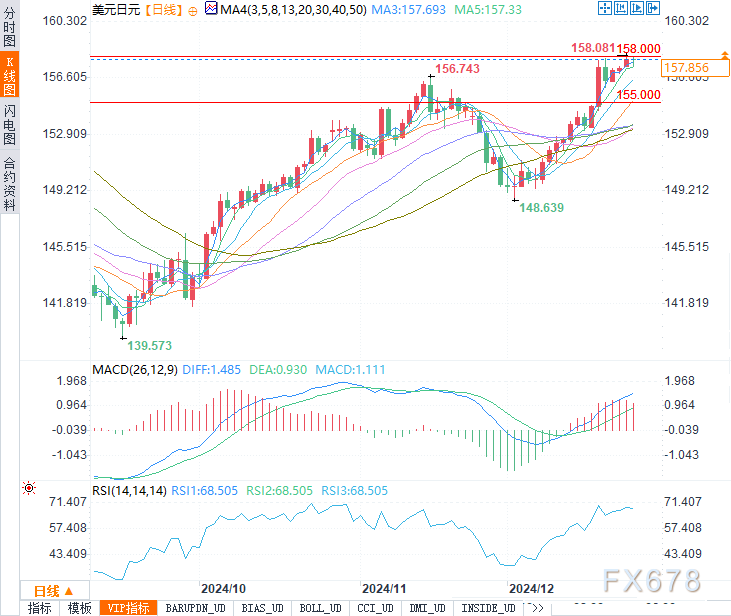

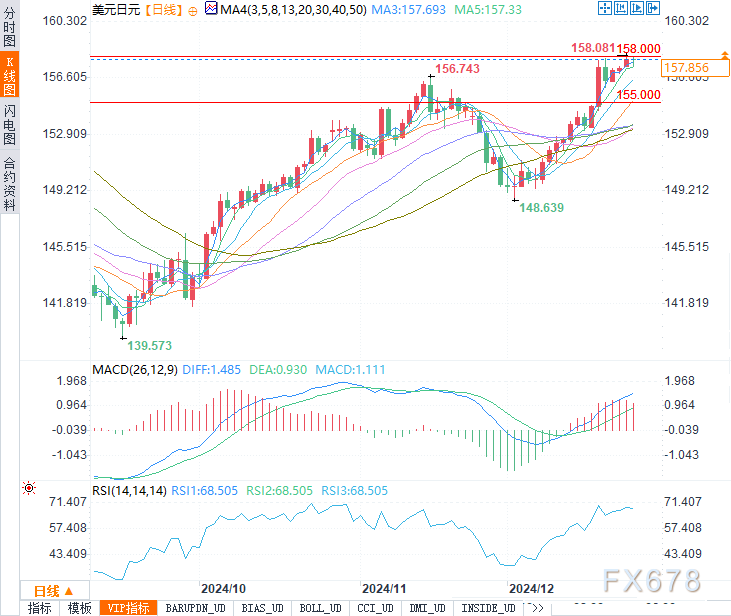

日元兑美元周四(12月27日)出现了回升,从五个月以来的最低点反弹。 美元兑日元周五收盘报157.856,较年内最高点158.09略有回落,但全年涨幅仍然接近12%。此轮反弹主要源于日本央行12月会议纪要显示部分决策者对加息持更为乐观的态度,预计日本央行将逐步收紧货币政策。

尽管日本央行未在本月加息,但部分决策者认为,随着日本国内工资增长的加速和美国经济政策的不确定性,加息条件已经逐渐成熟。这一言论推动了日元的短期回升,但市场仍然关注日本央行是否会在2024年初采取更多的货币收紧措施,尤其是在全球经济放缓的背景下。

在技术面上, 美元兑日元目前面临着多个重要支撑和阻力位的交织。短期内,若突破158.00, 美元兑日元可能会进一步上行,但若日元持续反弹,预计将考验155.00的关键支撑区间。

欧元兑美元(EUR/USD)在假期前的最后交易日微幅上涨,收报1.0421,但全年跌幅已接近5.6%。欧洲央行(ECB)计划在2025年继续削减利率,以应对欧元区经济疲软以及不均衡的增长预期,这使得欧元面临进一步下行压力。技术面上,欧元在1.0400附近维持横盘整理,短期内可能在此区间内震荡整理,除非出现重大经济数据或政策变化。

英镑(GBP/USD)则在2024年末呈现震荡走势,周五收盘报1.2518美元,全年跌幅预计为1.2%。英国经济的低迷和通胀压力持续影响英镑的表现,而英国央行(BoE)相对谨慎的货币政策则限制了英镑的反弹空间。虽然英国央行没有明确表示加息,但市场预计在2025年初央行可能会采取更为保守的货币政策,这也为英镑的疲软提供了支撑。

韩元受到了严重的政治风险压力,汇率下跌至16年来最低点1美元兑1,486.7韩元。韩国政治局势的不确定性,特别是政府内斗加剧,使得韩元面临较大贬值压力。此情形也加剧了市场的避险情绪。美元兑韩元周五收盘报1467.02。

展望未来,美元仍将在2024年保持强势,尤其是在美联储政策支持和美国经济预期乐观的背景下。尽管年底市场流动性较低,但预计美元将在2025年初继续向上。

日元则在日本央行可能加息的预期下有反弹机会,但面临的技术压力和市场情绪波动较大。 美元兑日元在短期内可能维持高位震荡,但若日本央行果真收紧政策,日元的回升可能会延续。

欧元和英镑的疲弱可能会延续,尤其是在欧洲央行和英国央行的货币政策相对宽松的背景下,预计两者将在2025年继续面临下行压力。

【汇通精选 文章请到VIP栏目查看。其中,APP近日升级的最新版本才能看到VIP栏目。】

美元指数:仍然保持强势,技术面支撑依旧坚固

美元指数(DXY)本周在假期交易中稍作回落,周五收盘报108.0201,但仍然位于2024年两年来的最高点附近,全年有望实现6.6%的涨幅。尽管流动性较低,市场的整体情绪依旧看好美元,特别是在美联储近期暗示2025年降息步伐放缓后,美元的上行趋势未见明显阻力。

技术面来看, 美元指数近期的上行走势突破了99.20至107.03的区间上限,并成功站稳在这一区间上方。50%斐波那契回撤位的突破进一步巩固了美元的强势地位,表明中期内美元可能维持看涨势头。若 美元指数持续维持在107.00以上,进一步上涨的空间将可能打开,突破108.80(斐波那契61.8%)后,美元有望挑战110.00的心理关口。

阻力位:108.28,108.80,109.35,110.00。

支撑位:107.47,107.00,106.73,106.17。

从美联储的货币政策来看,虽然市场普遍预期美联储将继续采取较为鹰派的立场,但今年以来美债收益率的上升与通胀持续高位,导致市场对美元的需求依然强劲。特别是特朗普新政府的政策预期,也增加了美元的上涨动力。尽管部分市场人士对特朗普政策表示担忧,但当前的美债收益率和美元的避险需求似乎仍占主导。

日元:五个月低点回升,日银政策差异加剧

日元兑美元周四(12月27日)出现了回升,从五个月以来的最低点反弹。 美元兑日元周五收盘报157.856,较年内最高点158.09略有回落,但全年涨幅仍然接近12%。此轮反弹主要源于日本央行12月会议纪要显示部分决策者对加息持更为乐观的态度,预计日本央行将逐步收紧货币政策。

尽管日本央行未在本月加息,但部分决策者认为,随着日本国内工资增长的加速和美国经济政策的不确定性,加息条件已经逐渐成熟。这一言论推动了日元的短期回升,但市场仍然关注日本央行是否会在2024年初采取更多的货币收紧措施,尤其是在全球经济放缓的背景下。

在技术面上, 美元兑日元目前面临着多个重要支撑和阻力位的交织。短期内,若突破158.00, 美元兑日元可能会进一步上行,但若日元持续反弹,预计将考验155.00的关键支撑区间。

欧元与英镑:跌势未止,货币政策分歧加大

欧元兑美元(EUR/USD)在假期前的最后交易日微幅上涨,收报1.0421,但全年跌幅已接近5.6%。欧洲央行(ECB)计划在2025年继续削减利率,以应对欧元区经济疲软以及不均衡的增长预期,这使得欧元面临进一步下行压力。技术面上,欧元在1.0400附近维持横盘整理,短期内可能在此区间内震荡整理,除非出现重大经济数据或政策变化。

英镑(GBP/USD)则在2024年末呈现震荡走势,周五收盘报1.2518美元,全年跌幅预计为1.2%。英国经济的低迷和通胀压力持续影响英镑的表现,而英国央行(BoE)相对谨慎的货币政策则限制了英镑的反弹空间。虽然英国央行没有明确表示加息,但市场预计在2025年初央行可能会采取更为保守的货币政策,这也为英镑的疲软提供了支撑。

韩元:面临压力,市场情绪不稳定

韩元受到了严重的政治风险压力,汇率下跌至16年来最低点1美元兑1,486.7韩元。韩国政治局势的不确定性,特别是政府内斗加剧,使得韩元面临较大贬值压力。此情形也加剧了市场的避险情绪。美元兑韩元周五收盘报1467.02。

未来展望:美元仍是市场主导,日元或有反弹机会

展望未来,美元仍将在2024年保持强势,尤其是在美联储政策支持和美国经济预期乐观的背景下。尽管年底市场流动性较低,但预计美元将在2025年初继续向上。

日元则在日本央行可能加息的预期下有反弹机会,但面临的技术压力和市场情绪波动较大。 美元兑日元在短期内可能维持高位震荡,但若日本央行果真收紧政策,日元的回升可能会延续。

欧元和英镑的疲弱可能会延续,尤其是在欧洲央行和英国央行的货币政策相对宽松的背景下,预计两者将在2025年继续面临下行压力。

【汇通精选 文章请到VIP栏目查看。其中,APP近日升级的最新版本才能看到VIP栏目。】

WEEX唯客交易所是全球交易深度最好的合约交易所之一,位居CMC交易所流动性排名前五,订单厚度、价差领先同行,微秒级撮合,零滑点、零插针,最大程度降低交易成本及流动性风险,让用户面对极端行情也能丝滑成交。

WEEX交易所宣布将于今夏上线其全球生态激励通证WEEX Token(WXT)。WXT被设计为WEEX交易所生态系统的基石,作为动态激励机制,主要用于激励WEEX交易平台社区的合作伙伴、贡献者、先驱和活跃成员。

WXT总供应量100亿枚,初始流通量39亿枚,WEEX交易平台投资者保护基金、WXT生态基金各持有15%,15%用于持币激励,5%面向代理、渠道等合作伙伴私募,其余50%将全部用于WEEX交易所生态激励,包括:团队激励(20%)、活动拉新(15%)、品牌建设/KOL合作(15%)。WEEX Token是一种实用型代币,规划了丰富的使用场景和赋能机制,包括:Launchpad、近10项持有者专属权益,以及回购销毁通缩机制等。

据悉,WXT仅开放代理、渠道等合作伙伴折扣认购,未来零售投资者可通过新用户注册、交易挖矿、参与平台活动等方式获得WXT奖励。

点此注册 WEEX 账户,领取 1050 USDT 新用户奖励

WEEX官网:weex.com

WXT专区:weex.com/wxt

你也可以在 CMC|Coingecko|非小号|X (Twitter)|中文 X (Twitter)|Youtube|Facebook|Linkedin|微博 上关注我们,第一时间获取更多投资资讯和空投福利。

在线咨询:

WEEX华语社群:https://t.me/weex_group

WEEX英文社群:https://t.me/Weex_Global

© 版权声明

文章转自互联网,如有违权,请留言要求删除。

THE END

暂无评论内容